Pedagogía - LA/FT - Asuntos Económicos Societarios

Breadcrumb

Navigation Menu

Menú auxiliar lateral izquierdo

CW_pedagogia-LAFT1

Pedagogía LA/FT/FPADM

Teniendo en cuenta que el Lavado de Activos, el Financiamiento del Terrorismo y el Financiamiento de la Proliferación de Armas de Destrucción Masiva son fenómenos delictivos que generan consecuencias negativas para la economía del país y para las empresas del sector real, toda vez que, pueden afectar el buen nombre, la competitividad, productividad y la perdurabilidad de las empresas, resulta indispensable implementar un sistema de autocontrol y gestión del riesgo integral de Lavado de Activos, Financiamiento del Terrorismo y Financiamiento de la Proliferación de Armas de Destrucción Masiva.

A través del Capítulo X, de la Circular Básica Jurídica No. 100-000005 de 2017, modificado integralmente por la Circular Externa No.100-000016 del 24 de diciembre de 2020, la Superintendencia de Sociedades estableció el Régimen de Autocontrol y Gestión del Riesgo Integral LA/FT/FPADM y reporte de operaciones sospechosas ante la UIAF, compuesto por el Sistema de Autocontrol y Gestión del Riesgo LA/FT/FPADM – SAGRILAFT y el Régimen de Medidas Mínimas.

¿Qué es el lavado de activos?

Es el delito tipificado en el artículo 323 del Código Penal colombiano (o la norma que lo sustituya o modifique).

Es una figura que busca darle apariencia de legalidad a unos dineros de origen ilegal. Los delincuentes mediante el movimiento de activos y dinero buscan crear esa apariencia legal de sus ganancias, o por lo menos pretenden que sea difícil seguir o rastrear el origen ilícito de sus utilidades ilícitas.

¿Qué es la Financiación del Terrorismo?

Se entiende por Financiación del Terrorismo: "El que legalmente provea, recolecte, entregue, reciba, administre, aporte, custodie, o guarde fondos, bienes o recursos, o realice cualquier otro acto que promueva, organice, apoye, mantenga, financie o sostenga económicamente a grupos armados al margen de la ley, o a sus Integrantes, o a grupos terroristas nacionales o extranjeros" (Artículo 345 del Código Penal).

Es un acto por medio del cual se busca dar apoyo financiero a terroristas u organizaciones terroristas, desde el año 2006 es considerado como delito.

La detección y prevención del movimiento de fondos vinculados al terrorismo es uno de los componentes más importantes y problemáticos del cumplimiento de la normatividad contra el lavado de dinero, bien sea en lo pertinente a las investigaciones y las medidas de aplicación de la ley. En algunos casos, puede ser literalmente un asunto de vida o muerte.

¿Qué es Financiamiento de la Proliferación de Armas de Destrucción Masiva?

Es todo acto que provea fondos o utilice servicios financieros, en todo o en parte, para la fabricación, adquisición, posesión, desarrollo, exportación, trasiego de material, fraccionamiento, transporte, transferencia, deposito o uso dual para propósitos ilegítimos en contravención de las leyes nacionales u obligaciones internacionales, cuando esto último sea aplicable.

¿Qué es el Régimen de Autocontrol y Gestión del Riesgo Integral LA/FT/FPADM?

El Régimen de Autocontrol y Gestión del Riesgo Integral LA/FT/FPADM, es: (i)SAGRILAFT, esto es, el régimen robusto que debe identificar y manejar los Riesgos LA/FT/FPADM de cada Empresa Obligada, con la premisa que a mayor riesgo se debe tener mayor control y (ii) el Régimen de Medidas Mínimas, esto es, obligaciones puntuales en materia de autogestión y control del Riesgo LA/FT/FPADM.

Sobre el Sistema de Autocontrol y Gestión del Riesgo LA/FT/FPADM - SAGRILAFT

Es el Sistema de Autocontrol y Gestión del Riesgo Integral de LA/FT/FPADM -SAGRILAFT deberá tener en cuenta los riesgos propios de la Empresa Obligada y la materialidad, relacionados con LA/FT/FPADM, para lo cual se debe analizar el tipo de negocio, la operación, el tamaño, las áreas geográficas donde opera y demás características particulares. Para los anteriores fines, las Empresas Obligadas deberán contar con una Matriz de Riesgo LA/FT/FPADM u otro mecanismo equivalente de evaluación del Riesgo LA/FT/FPADM que les permita medir y auditar su evolución.

¿Quiénes están obligados a implementar el SAGRILAFT?

Están obligadas a implementar un SAGRILAFT en los términos del Capítulo X, las Sociedades comerciales, empresas unipersonales o sucursales de sociedad extranjera sujetas a la vigilancia o control que ejerce la Superintendencia de Sociedades y que además cumplan con los siguientes:

CW_Pedagogía_tabla1

| Sector | Que cumpla con alguno de los siguientes | Ingresos totales / activos a 31 de diciembre del año anterior (iguales o superiores; expresados en SMMLV) | |

|---|---|---|---|

| Empresas vigiladas o controladas |

|

40.000 | |

| Sector de agentes inmobiliarios |

|

30.000 | |

| Sector de comercialización metales y piedras preciosas |

|

30.000 | |

| Sector de servicios jurídicos |

|

30.000 | |

| Sector de servicios contables |

|

30.000 | |

| Servicios de construcción de edificios y obras de ingeniería civil |

|

30.000 | |

| Servicios de Activos Virtuales | Empresas que realicen actividades u operaciones iguales o superiores a 100 SMLMV, tales como:

|

3.000 5.000 | |

| Sector de supervisión especial o regímenes especiales |

|

||

| Empresas que reciban aportes en Activos Virtuales |

|

CW_pedagogia-LAFT2

¿Cuáles son los elementos del SAGRILAFT?

La puesta en marcha del SAGRILAFT requiere del cumplimiento efectivo de la Política LA/FT/FPADM y los procedimientos de diseño, aprobación, seguimiento, divulgación y capacitación incluidos en el manual, y debe traducirse en una regla de conducta que oriente la actuación de la Empresa, sus empleados, asociados, administradores y demás vinculados o partes interesadas. Dentro de los elementos del SAGRILAFT se incluyen:

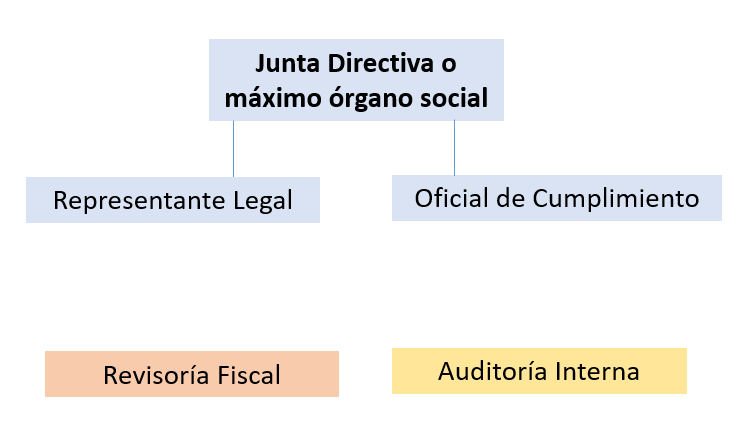

- Diseño y aprobación:

- Es responsabilidad de la junta directiva o del máximo órgano social.

- El proyecto de SAGRILAFT deberá ser presentado por el representante legal y el Oficial de Cumplimiento.

- La aprobación deberá constar en el acta de la reunión correspondiente.

- Auditoría y cumplimiento del SAGRILAF:

- La junta directiva o el máximo órgano social deberán designar un Oficial de Cumplimiento.

- Se deberá informar por escrito a la Superintendencia de Sociedades datos relacionados con el Oficial de Cumplimiento.

- Debe incluir las sanciones o consecuencias por el incumplimiento de sus disposiciones.

- Divulgación y capacitación:

- El SAGRILAFT deberá ser divulgado dentro de la Empresa Obligada y a las demás partes interesadas (mínimo una (1) vez al año).

- Las capacitaciones deberán tener lugar por lo menos una (1) vez al año y se debe dejar constancia de su realización.

- Asignación de funciones a los responsables y otras generalidades:

- Asignar funciones claras frente a la ejecución de las distintas etapas, elementos y demás actividades asociadas al SAGRILAFT.

- Además de las funciones particulares que se asignen, se deberán establecer como mínimo las siguientes atribuciones generales:

- Funciones de la junta directiva o máximo órgano social.

- Funciones del representante legal.

- Funciones del Oficial de Cumplimiento.

¿Cuáles son las etapas del SAGRILAFT?

La puesta en marcha del sistema requiere del cumplimiento efectivo de las siguientes etapas:

- Identificación del Riesgo LA/FT/FPADM: El SAGRILAFT debe permitirle a las Empresas Obligadas identificar los Factores de Riesgo LA/FT/FPADM, así como los riesgos asociados con éste.

- Medición o evaluación del Riesgo LA/FT/FPADM: El SAGRILAFT debe permitirle a las Empresas Obligadas medir la posibilidad o probabilidad de ocurrencia del Riesgo Inherente frente a cada uno de los Factores de Riesgo LA/FT/FPADM, así como el impacto en caso de materializarse mediante los riesgos asociados. Estas mediciones podrán ser de carácter cualitativo o cuantitativo.

- Control del riesgo: El SAGRILAFT debe permitirle a las Empresas Obligadas tomar las Medidas Razonables para el control del Riesgo Inherente al que se vean expuestas. Como resultado de la aplicación de los controles respectivos, las Empresas Obligadas deben estar en capacidad de establecer su perfil de Riesgo Residual. El control debe traducirse en una disminución de la posibilidad o probabilidad de acaecimiento del Riesgo LA/FT/FPADM o del impacto en caso de materializarse.

- Monitoreo del riesgo: El SAGRILAFT debe permitirle a las Empresas Obligadas ejercer vigilancia respecto del perfil de riesgo y, en general, estar en condiciones de detectar Operaciones Inusuales y Operaciones Sospechosas.

- Del gobierno corporativo en el SAGRILAFT:

¿Cuáles son las funciones del Oficial de Cumplimiento?

Entre otras funciones, le corresponde al Oficial de Cumplimiento:

- Velar por el cumplimiento efectivo, eficiente y oportuno del SAGRILAFT.

- Presentar, por lo menos una vez al año, informes a la junta directiva o, en su defecto, al máximo órgano social.

- Promover la adopción de correctivos y actualizaciones al SAGRILAFT, cuando las circunstancias lo requieran y por lo menos una vez cada dos (2) años. Para ello deberá presentar a la junta directiva o al máximo órgano social, según el caso, las propuestas y justificaciones de los correctivos y actualizaciones sugeridas al SAGRILAFT.

- Coordinar el desarrollo de programas internos de capacitación.

- Evaluar los informes presentados por la auditoría interna o quien ejecute funciones similares o haga sus veces, y los informes que presente el revisor fiscal o la auditoría externa, si es el caso, y adoptar las Medidas Razonables frente a las deficiencias informadas. Si las medidas que deben ser adoptadas requieren de una autorización de otros órganos, deberá promover que estos asuntos sean puestos en conocimiento de los órganos competentes.

- Verificar el cumplimiento de los procedimientos de Debida Diligencia y Debida Diligencia Intensificada, aplicables a la Empresa.

- Realizar el Reporte de las Operaciones Sospechosas a la UIAF y cualquier otro reporte o informe exigido por las disposiciones vigentes.

De la designación del Oficial de Cumplimiento:

¿Cuáles son los requisitos y credenciales del Oficial de Cumplimiento?

Algunos de los requisitos mínimos son:

- Gozar de la capacidad de tomar decisiones para gestionar el Riesgo LA/FT/FPADM y tener comunicación directa con, y depender directamente de, la junta directiva o el máximo órgano social en caso de que no exista junta directiva.

- Tener un título profesional y acreditar experiencia mínima de seis (6) meses en el desempeño de cargos similares o encaminados a la administración y gestión del riesgo LA/FT o riesgo LA/FT/FPADM.

- No pertenecer a la administración o a los órganos sociales, a la revisoría fiscal (fungir como revisor fiscal o estar vinculado a la empresa de revisoría fiscal que ejerce esta función, si es el caso), o fungir como auditor interno, o quien ejecute funciones similares o haga sus veces en la Empresa Obligada. No debe entenderse que dicha prohibición se extiende respecto de quienes apoyen las labores de los órganos de auditoria o control interno.

- No fungir como Oficial de Cumplimiento en más de diez (10) Empresas Obligadas. Para fungir como Oficial de Cumplimiento de más de una Empresa Obligada, (i) el Oficial de Cumplimiento deberá certificar; y (ii) el órgano que designe al Oficial de Cumplimiento deberá verificar, que el Oficial de Cumplimiento no actúa como tal en Empresas que compiten entre sí.

- Cuando el Oficial de Cumplimiento no se encuentre vinculado laboralmente a la Empresa Obligada, esta persona natural y la persona jurídica a la que esté vinculado, si es el caso, deberán demostrar que en sus actividades profesionales cumplen con las medidas mínimas establecidas en la sección 5.3.1. (Debida Diligencia) del Capítulo X.

- Cuando exista un grupo empresarial o una situación de control declarada, el Oficial de Cumplimiento de la matriz o controlante podrá ser la misma persona para todas las Empresas que conforman el grupo o conglomerado, independientemente del número de Empresas que lo conformen.

- Estar domiciliado en Colombia.

Reportes de Operaciones Sospechosas y otros reportes a la UIAF por el órgano de Revisoría Fiscal.

Las funciones de este órgano se encuentran expresamente señaladas en la ley, en particular el articulo 207 del Código de Comercio, el cual señala, especialmente, la relacionada con la obligación de reporte a la UIAF de las Operaciones Sospechosas, cuando las adviertan dentro del giro ordinario de sus labores, conforme lo señala el numeral 10 de dicho artículo.

Para efectos de lo previsto en el numeral 10 del artículo 207 citado, el revisor fiscal debe solicitar usuario y contraseña en el SIREL administrado por la UIAF, para el envío de los ROS.

A su turno, el artículo 32 de la Ley 1778 de 20161, le impone a los revisores fiscales, el deber de denunciar ante las autoridades penales, disciplinarias y administrativas, la presunta realización de un delito contra el orden económico y social, como el de LA, que detecte en el ejercicio de su cargo, aún, a pesar del secreto profesional. También deberán poner estos hechos en conocimiento de los órganos sociales y de la administración de la sociedad. Las denuncias correspondientes deberán presentarse dentro de los seis (6) meses siguientes al momento en que el revisor fiscal hubiere tenido conocimiento de los hechos.

-

- La junta directiva deberá realizar la designación. En caso de no existir junta directiva, el representante legal deberá proponer la persona para que sea designada por el máximo órgano social.

- La Empresa Obligada deberá evaluar y, si es del caso, realizar la designación de un Oficial de Cumplimiento suplente.

- La Empresa Obligada deberá informar por escrito a la Superintendencia de Sociedades, dentro de los quince (15) días hábiles siguientes a la designación, los datos del oficial de cumplimiento (número de identificación, correo electrónico y número de teléfono del Oficial de Cumplimiento principal y suplente (cuando sea procedente), Hoja de vida, acta correspondiente en la que conste la designación y copia del documento que dé cuenta del registro del Oficial de Cumplimiento ante el SIREL administrado por la UIAF.

- El Oficial de Cumplimiento de la matriz o controlante podrá ser la misma persona para todas las Empresas que conforman el grupo empresarial o conglomerado.

- El Oficial de Cumplimiento para el caso de las Empresas Obligadas deberá registrarse en el SIREL administrado por la UIAF.

De los procedimientos de Debida Diligencia y Debida Diligencia Intensificada en un programa SAGRILAFT:

Uno de los principales instrumentos para prevenir y controlar los Riesgos LA/FT/FPADM a los que se encuentra expuesta una Empresa Obligada, es la aplicación de medidas de Debida Diligencia.

Cada Empresa Obligada debe aplicar las medidas de Debida Diligencia mínimas que le correspondan, para el conocimiento de la Contraparte, de su negocio, operaciones, y Productos y el volumen de sus transacciones.

Las Empresas Obligadas siempre deben adoptar Medidas Razonables de Debida Diligencia de la Contraparte, con un enfoque basado en riesgo y la materialidad del mismo.

¿Qué es la debida diligencia?

Es el proceso mediante el cual la Empresa adopta medidas para el conocimiento de la Contraparte, de su negocio, operaciones, y Productos y el volumen de sus transacciones,

- Medidas mínimas:

- Identificar a la Contraparte y verificar su identidad utilizando documentos, datos o información confiable, de fuentes independientes.

- Identificar al Beneficiario Final de la Contraparte y tomar Medidas Razonables para verificar su identidad.

- Tratándose de Personas Jurídicas, se deben tomar Medidas Razonables para conocer la estructura de su propiedad con el fin de obtener el nombre y el número de identificación de los Beneficiarios Finales, haciendo uso de las herramientas de que disponga. Las medidas tomadas deben ser proporcionales al nivel del riesgo y su materialidad o complejidad inducida por la estructura de titularidad de la sociedad mercantil o la naturaleza de los asociados mayoritarios.

- Entender, y cuando corresponda, obtener información sobre el propósito y el carácter que se pretende dar a la relación comercial.

- Realizar una Debida Diligencia continua de la relación comercial y examinar las transacciones llevadas a cabo a lo largo de esa relación para asegurar que las transacciones que se realicen sean consistentes con el conocimiento que tiene la Empresa Obligada sobre la Contraparte, su actividad comercial y el perfil de riesgo, incluyendo, cuando sea necesario, la fuente de los fondos.

- Consideraciones adicionales sobre la Debida Diligencia:

- Operaciones de efectivo: La Empresa Obligada que realice operaciones en efectivo, deberá reglamentar la forma en que se manejarán dichos dineros en los negocios con sus Contrapartes, para lo cual, habrá de tenerse en cuenta, cuando menos, las características propias del negocio y la actividad de la Empresa Obligada. Es deber de la Empresa Obligada diseñar y establecer patrones que se consideren normales en su funcionamiento para que, aquellas operaciones en efectivo que se aparten de tales patrones, puedan considerarse como una señal de alerta.

- Ventas masivas: Cuando la comercialización de los Productos se hace mediante ventas masivas o retail que no permitan con facilidad y eficiencia llevar a cabo la Debida Diligencia de la Contraparte, lo cual debe estar evaluado y documentado, con los umbrales designados aplicables, se deben concentrar los esfuerzos de conocimiento de la Contraparte en las Operaciones Inusuales.

- Transacciones con Activos Virtuales: Si determinado negocio involucra transacciones con Activos Virtuales, es indispensable que la Empresa Obligada adopte las Medidas Razonables para la identificación de la Contraparte (persona natural o jurídica con quien se realizará la operación) y de los riesgos asociados con, y tipo de, Activos Virtuales.

¿Qué es la Debida Diligencia Intensificada?

Es el proceso mediante el cual la Empresa adopta medidas adicionales y con mayor intensidad para el conocimiento de la Contraparte, de su negocio, operaciones, Productos y el volumen de sus transacciones.

El proceso de Debida Diligencia Intensificada implica un conocimiento avanzando de la Contraparte y su beneficiario final así como del origen de los Activos que se reciben, que incluye actividades adicionales a las llevadas a cabo en la Debida Diligencia. Estos procedimientos deben aplicarse a

- Aquellas Contrapartes que:

- La Empresa Obligada considere que representan un mayor riesgo.

- A las personas expuestas políticamente (PEP).

- Aquellas ubicadas en países no cooperantes y jurisdicciones de alto riesgo.

- Ser aplicados por todas las Empresas Obligadas que desarrollen actividades con Servicios de Activos Virtuales, y Régimen aplicable a las Empresas que reciban aportes en Activos Virtuales sobre las Contrapartes de estas operaciones, los Activos Virtuales y sus intermediarios.

- Además de las medidas comunes de procedimiento de conocimiento de la Contraparte, las Empresas Obligadas en el proceso de Debida Diligencia Intensificada deben:

- Obtener la aprobación de la instancia o empleado de jerarquía superior para la vinculación o para continuar con la relación contractual;

- Adoptar Medidas Razonables para establecer el origen de los recursos; y

- Realizar un monitoreo continúo e intensificado de la relación contractual.

Las Empresas Obligadas deben revisar permanentemente los países de mayor riesgo contenidos en los listados de GAFI de países no cooperantes y jurisdicciones de alto riesgo. En caso de que se identifique que se realizan negocios con Contrapartes ubicadas en esos lugares, se deben aplicar las medidas de Debida Diligencia Intensificada así como otras Medidas Razonables.

Asimismo, las Empresas Obligadas señaladas en los numerales 4.2.6. y 4.2.8., deberán realizar una Debida Diligencia Intensificada a las actividades con Activos Virtuales con el objeto de identificar si las Contrapartes en estas operaciones y los Activos Virtuales per se representan un Riesgo LA/FT/FPADM, conforme a las señales de alerta establecidas por GAFI en el documento denominado “Indicadores de Riesgo LA/FT sobre Activos Virtuales”

Reportes de Operaciones Sospechosas y otros reportes a la UIAF

La Empresa Obligada deberá establecer herramientas y aplicativos, preferiblemente tecnológicos, que permitan identificar Operaciones Inusuales y Operaciones Sospechosas. Mediante la consolidación de información, estas plataformas tecnológicas deben generar indicadores y alertas a partir de los cuales se pueda inferir o advertir la existencia de situaciones que no se ajusten a las pautas de normalidad establecidas por la Empresa Obligada para un sector, una industria o una clase de Contraparte.

La Empresa Obligada deberá reportarle a UIAF todas las Operaciones Sospechosas que detecte en el giro ordinario de sus negocios o actividades. El reporte deberá hacerse de manera inmediata y con naturaleza de ROS, a través del SIREL, conforme a las instrucciones señaladas por la UIAF en el “Manual de Usuario SIREL”.

La presentación de un ROS no constituye una denuncia penal. Por lo tanto, para los efectos del reporte, no es necesario que la Empresa Obligada tenga certeza de que se trata de una actividad delictiva ni se requiere identificar el tipo penal o verificar que los recursos tengan origen ilícito.

En caso de que transcurra un trimestre sin que la Empresa Obligada realice un ROS, el Oficial de Cumplimiento, dentro de los diez (10) días calendario siguientes al vencimiento del respectivo trimestre, deberá presentar un informe de “ausencia de ROS” o “Aros” a través del SIREL, en la forma y términos que correspondan, de acuerdo con los instructivos de esa plataforma.

¿Qué es una operación sospechosa?

Es la Operación Inusual que, además, de acuerdo con los usos y costumbres de la actividad de que se trate, no ha podido ser razonablemente justificada. Este tipo de operaciones incluye las operaciones intentadas o rechazadas que contengan características que les otorguen el carácter de sospechosas.

Del Régimen de Medidas Mínimas:

Las Empresas Obligadas deberán tener en cuenta los riesgos relacionados con LA/FT/FPADM, para lo cual deben analizar la materialidad del riesgo, el tipo de negocio, la operación, el tamaño, las Áreas Geográficas y países donde opera y demás características particulares de su actividad, así como el perfil de sus Contrapartes.

El representante legal de la Empresa Obligada será el encargado y responsable de supervisar y verificar el cumplimiento del Régimen de Medidas Mínimas.

¿Quiénes están obligados a implementar un Régimen de Medidas Mínimas?

Están obligadas a adoptar el Régimen de Medidas Mínimas las Actividades y Profesiones no Financieras Designadas

-APNFD que pertenezcan a cualquiera de los sectores que se señalan a continuación, siempre y cuando cumplan con todos los requisitos que se indican para el respectivo sector:

CW_PedagogíaTabla2

| Sector | Que cumpla con alguno de los siguientes | Ingresos totales o activos a 31 de diciembre del año anterior (iguales o superiores; expresados en SMMLV) | |

|---|---|---|---|

| Sector de agentes inmobiliarios |

|

Ingresos: 3.000 |

|

| Sector de comercialización de metales preciosos y piedras preciosas | Comercialización de metales preciosos y piedras preciosas |

Ingresos: 3.000 |

|

| Sector de servicios jurídicos |

|

Ingresos: 3.000 |

|

| Sector de servicios contables |

|

Ingresos: 3.000 |

CW_pedagogia-LAFT3

¿Qué debe contener el Régimen de Medidas Mínimas?

Las Empresas Obligadas deberán adoptar las siguientes Medidas Mínimas:

- Instruir, a través de su representante legal, a los empleados y asociados sobre los Riesgos LA/FT/FPADM, por lo menos una (1) vez a al año.

- Comunicar y divulgar, a través del representante legal, las medidas mínimas que la Empresa adoptó para prevenir y mitigar los Riesgos LA/FT/FPADM.

- Identificar a la Contraparte y verificar su identidad utilizando documentos, datos o información confiable, de fuentes independientes.

- Identificar al Beneficiario Final de la Contraparte y tomar Medidas Razonables para verificar su identidad.

- Tomar Medidas Razonables para conocer la estructura de propiedad de la Contraparte con el fin de obtener el nombre y el número de identificación de los Beneficiarios Finales, haciendo uso de las herramientas de que disponga.

- Entender, y cuando corresponda, obtener información sobre el propósito y el carácter que se pretende dar a la relación comercial con la Contraparte.

- Realizar una Debida Diligencia continua de la relación comercial y examinar las transacciones llevadas a cabo a lo largo de esa relación para asegurar que sean consistentes con el conocimiento que tiene la Empresa Obligada sobre la Contraparte, su actividad comercial y el perfil de riesgo, incluyendo, cuando sea necesario, la fuente de los fondos.

- Disponer de registros y documentos de soporte de la ejecución e implementación del Régimen de Medidas Mínimas.

- Reportar ante la UIAF y poner en conocimiento de la Fiscalía General de la Nación, en el evento en que se identifique o verifique cualquier bien, Activo, Producto, fondo o derecho de titularidad a nombre o bajo la administración o control de cualquier país, persona o entidad incluida en las Listas Vinculantes. Para tal fin, deberá consultar permanentemente las Listas Vinculantes.

- Definir, adoptar y monitorear acciones y herramientas para la detección de Operaciones Inusuales y Operaciones Sospechosas, así como el reporte efectivo a la UIAF.

- Registrar al representante legal en el SIREL y responsabilizarlo para que sea el responsable de presentar a la UIAF los ROS y demás reportes señalados en el literal (i), anterior.

- Dar respuesta oportuna a los requerimientos de información emitidos por la Superintendencia de Sociedades, relacionados con la implementación y ejecución de este Régimen de Medidas Mínimas.

Lo dispuesto para el SAGRILAFT puede servir como lineamiento para profundizar en el diseño que cada Empresa adopte bajo el presente Régimen de Medidas Mínimas.

¿Cuánto tiempo tiene la Empresa Obligada para implementar el SAGRILAFT o el Régimen de Medidas Mínimas?

Las Empresas que adquieran la calidad de Empresas Obligadas al SAGRILAFT o al Régimen de Medidas Mínimas a partir del 31 de diciembre de cualquier año, deberán poner en marcha el SAGRILAFT o el Régimen de Medidas Mínimas, respectivamente, a más tardar el 31 de mayo del año siguiente al que adquirieron la calidad de Empresas Obligadas.

Para el año 2021, las Empresas que adquieran la calidad de Empresas Obligadas al SAGRILAFT o el Régimen de Medidas Mínimas con corte al 31 de diciembre de 2020, deberán poner en marcha el SAGRILAFT o el Régimen de Medidas Mínimas, respectivamente, a mas tardar el 31 de agosto de 2021.

Las Empresas que a la fecha de expedición de la Circular Externa No. 100-000016 de 2020 se encuentren obligadas conforme a lo dispuesto por la Circular No. 100-000005 de 2017, deberán revisar y ajustar su Política LA/FT/FPADM y SAGRILAFT para verificar que se ajuste a lo dispuesto en el Capítulo X a más tardar el 31 de agosto de 2021.

¿Qué es el período de mínima permanencia?

En el caso de que, al 31 de diciembre de cualquier año, una Empresa Obligada dejare de cumplir con los requisitos previstos en el Capítulo X, tal Empresa deberá cumplir con un periodo mínimo de permanencia adicional de:

- Tres (3) años a partir de dicha fecha, para el SAGRILAFT; y

- Un (1) año a partir de dicha fecha, para el Régimen de Medidas Mínimas, de modo que seguirá estando obligada en los términos del Capítulo X, por tal periodo.

Para tener en cuenta:

- La Superintendencia de Sociedades impartirá en cualquier tiempo la instrucción específica a cualquier Empresa sometida a su supervisión, que no sea una Empresa Obligada al SAGRILAFT o al Régimen de Medidas Mínimas, para que implemente las medidas señaladas en el Capítulo X, es decir que implemente el SAGRILAFT o el Régimen de Medidas Mínimas, conforme con sus instrucciones.

- La Superintendencia de Sociedades, como una buena práctica empresarial y de buen gobierno corporativo, recomienda a las Empresas sometidas a su supervisión, que no se encuentren obligadas a adoptar las indicaciones del Capítulo X, estudiar de forma específica si se encuentran expuestas a un Riesgo LA/FT/FPADM o riesgos asociados, de modo que las medidas acá señaladas se adopten de forma voluntaria.